Не только обвал лиры: почему Турция оказалась на грани финансового кризиса

Стремительный обвал турецкой лиры показал, что в экономике нашего южного соседа назрели немалые проблемы.

Для многих это оказалось неожиданностью: долгое время экономические успехи Анкары в СМИ (в том числе – украинских) было принято описывать исключительно в комплиментарно-восторженном тоне.

Именно поэтому стоит реалистично посмотреть на турецкую экономику.

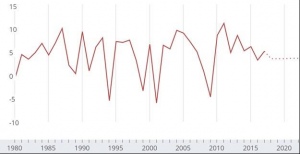

В частности, с 1980 по 2017 год динамика реального ВВП Турции имеет неустойчивый характер, бурные подъемы меняются не менее резкими спадами. Впрочем, стоит признать: после 2008 года экономика растет стабильнее, падение ВВП фиксируется реже и глубина этого падения меньше, чем в ряд лет, приходящихся на период с 1980 по 2008 годы.

По большому счету, Турция в течение последних десяти лет стимулирует экономический рост при помощи кредитной экспансии, и в последние годы это вызывает стабильную инфляцию.

В конце прошлого года ЦБ Турции заявлял о достижении в октябре 2017 года 13-летнего пика инфляции - 11,9% (год к году). Но этот рекорд с успехом был превзойден в нынешнем году – в мае инфляция составила 12,5%, а в июне – 15,4%.

Перегрев экономики Турции из-за кредитного бума обсуждается с 2016 года.

Вероятность "жесткой посадки" экономики Турции при отказе от стимулирования кредитной экспансии не так уж низка. Насколько вероятен длительный и полноценный финансовый кризис?

Казалось бы, банковская система Турции достаточно хорошо регулируется, а качество кредитных портфелей в турецких банках высоко. Но валютный кризис способен стать триггером финансового кризиса.

Дело в том, что турецкий бизнес активно занимал в инвалюте, и сейчас кредитный рейтинг Турции хуже греческого, а облигации крупных банков торгуются с доходностью 20% годовых.

Падение курса лиры означает рост стоимости обслуживания долга, формирует опасения дефолта и на этом фоне провоцирует дополнительное бегство капитала из турецкой экономики. По оценкам ЕЦБ, турецкие заемщики должны испанским, французским и итальянским банкам около $140 млрд, в основном в виде валютных займов, и в условиях резкой девальвации валюты риски таких активов растут.

В политическом плане Турция сейчас активно противопоставляет себя Западу, поэтому вряд ли ей можно надеяться на пакет спасительных мер до разворачивания полноценной рецессии.

Также есть большие риски вследствие высокой зависимости экономики от притока капитала - Турция является страной с хроническим дефицитом счета текущих операций (а еще и с хроническим дефицитом госбюджета).

Еще один риск для экономики Турции состоит в вероятности сдувания пузыря на рынке недвижимости.

Дешевым кредитом пользовались практически все сектора экономики, ощутимым последствием чего являлся постоянный рост стоимости недвижимости. Инвестиции в недвижимость в Турции составляли около 10% ВВП — существенно выше, чем в США и КНР, и сравнимо с уровнем Ирландии и Испании.

Тут стоит напомнить, что именно кризис на рынке недвижимости в США, Испании и Ирландии был одной из причин падения экономик этих стран в 2007-2009 годах.

Снижение цен на активы в Турции уже началось – оно длится с первого квартала 2017 года.

Это может привести не только к прекращению кредитного бума, но и к существенному ухудшению экономической динамике в стране.

Будем следить за развитием событий…

Публикации в рубрике "Экспертное мнение" не являются редакционными статьями и отражают исключительно точку зрения автора